Точно так же, как бычьи настроения влияют на фондовые рынки, приблизительно такой же оптимизм присутствует и в отношении самого важного фактора медвежьего ралли - инфляции. На это указывает и технический анализ. Возможно ли, что пик инфляции уже пройден и можно выдохнуть? Давайте разбираться в цифрах.

Инфляция, ее пики и стратегии «по тренду» - какая связь?

Если вы следите за динамикой цен, вы не могли не заметить, что инфляционная кривая меняется, по крайней мере что касается финансовых рынков. Уровни безубыточности на рынке облигаций показывают резкое падение прогнозов за последние несколько недель, в обзорах на пять и на десять лет. Иными словами, уровень безубыточности, определяющий ожидания по инфляции, показывает нам, что инфляционные ожидания экспертов ослабли, по крайней мере на текущий момент.

Действительно, пятилетний прогноз, на который ориентируется также ФРС, вернулся к уровню, которого он достиг в феврале 2021 года, - до того как инфляционная паника усилилась.

Если вы посмотрите на графики облигаций, вы увидите типичную фигуру «голова и плечи», которая может подтолкнуть вас к мысли, что доходность десятилетних акций собирается падать.

Обычно это сигнал того, что рынки склонны рассматривать инфляцию как проходящий риск, с которым Федеральный резерв вполне способен справиться.

Даже если мы возьмем мнение скептиков, которые уверены, что технический анализ в трейдинге носит характер самосбывающихся пророчеств, это лишь дает нам лишнюю уверенность в том, что и это «пророчество» имеет все шансы, чтобы реализоваться в перспективе.

Пусть плечи сейчас и находятся на уровне 3% доходности, тем не менее фигура указывает на то, что рынки ожидают падения цен в десятилетнем срезе. Фактически технические алгоритмы будут подталкивать вас к покупке этого инструмента, если вы используете технический анализ в своей торговой деятельности.

А если вы обратитесь к анализу американского доллара, вы также получите лишнее подтверждение своим размышлениям, поскольку доллар, в значительной степени движимый ожиданиями повышения ставок при ястребиной ФРС, также выглядит достигшим своего пика.

Вы можете усилить аналитику показателями его реальной ставки с учетом инфляции - по отношению к корзинам валют, то есть готовыми индексами - от JPMorgan или Bloomberg - и убедиться, что доллар силен, как никогда ранее в течение последних 20 лет, достигнув уровня на пике пандемии два года назад.

По всей видимости, озабоченность инвесторов переместилась с инфляции на экономический рост - и это заметно даже по новостной ленте. Инфляция стала вчерашней новостью, ее риск учтен, можно грести дальше.

Есть логика в том, что сейчас нас больше беспокоит рецессия, чем инфляция. Поскольку только сильная экономика может ослабить доллар и снять давление цен.

На рынках это проявляется в относительной доходности акций и облигаций. Когда риск «отключен», растет страх перед рецессией и трейдеры склонны закупаться облигациями и скидывать акции. И наоборот, когда есть риск, трейдеры продают облигации и покупают акции.

Очевидно, что как только первоначальный шок от ввода российских войск на Украину прошел (середина марта), акции начали расти по отношению к облигациям, показывая интерес трейдеров.

Интерес этот сам по себе объясним сезоном отчетности, в котором трейдеры любят ловить крупную рыбку.

Но за последний месяц этот процесс претерпел изменения - вслед за окончанием сезона отчетности и переходом к вооруженному противостоянию двух государств без явного перевеса сторон. Теперь это все превратилось в высокую волатильность между риском и отказом от риска, поскольку взгляды на то, приближаются ли США к рецессии в ближайшее время, быстро меняются.

Соединив обе части уравнения, вы придете к выводу, что экономический рост уже задушен системой, а инфляция уже закончилась. Может ли такое быть? Конечно нет. Это два взаимоисключающих фактора. Так что же на самом деле ждет рынки?

Обратимся к истории.

Исторические периоды инфляции

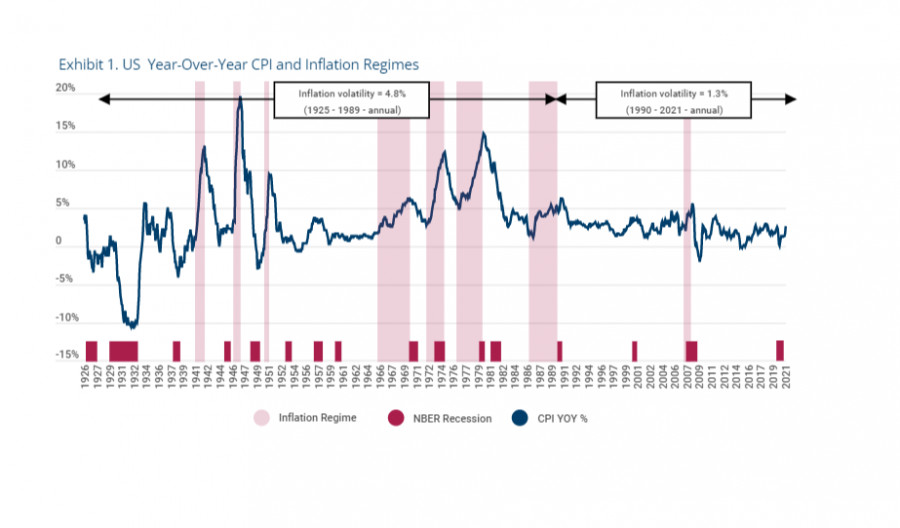

На графике выше вы видите шесть инфляционных эпох начиная с 1920-х годов (выделены розовым). Это время, когда цены росли. На графике также бордовым указаны периоды рецессионной экономики и, собственно, сам график фондового рынка.

Если вы внимательно посмотрите на этот график, вы заметите несколько очевидных вещей.

Первое - инфляция достаточно редко совпадает с периодами рецессии (что называется стагфляцией), за исключением 70-х прошлого века, когда стагфляция охватила американскую экономику.

Инфляционные периоды длятся чуть дольше, чем, собственно, рецессии (это объясняется более медленным восстановлением экономики после рецессий).

И что наиболее важно, инфляции обычно заканчиваются рецессиями. Иными словами, не все рецессии предваряются ростом цен, но всякий рост цен неминуемо приводит к рецессии.

Это тоже объяснимо. Обычно, когда инфляцию выпускают из бутылки, наступает период резко меняющихся цен с несколькими отдельными пиками, что отражает динамику цен и реакцию на них производителей (урезанием бюджетов, например) и ритейлеров (переходом на более дешевые аналоги, например).

Так было во время Второй мировой войны, а также в эпоху «Великой американской инфляции» 1970-х годов.

Этот график нам показывает, что, даже если инфляция только что достигла пика, история цен на этом не закончилась, открывая очередной период рецессии. Логично, что мы можем ожидать последующих волн и повышенной волатильности, прежде чем этот период закончится.

Если вы проанализируете динамику покупок в развитых странах, у которых, как правило, более серьезные проблемы с ростом цен и где общая инфляция достигла двузначных цифр, снова станет ясно, что инфляция имеет тенденцию двигаться волнообразно.

Поскольку инфляция отражает не цены как таковые, а их рост во времени, она не может достичь плато - она должна либо снижаться, либо расти.

Фактически это означает, что если мы будем наблюдать дальнейшие признаки замедления экономики (мы наблюдали их уже с декабря, но никогда за этот период - категорически отрицательные), то некоторое время мы будем наблюдать, как инфляция замедляется.

Однако затем в игру вступают вторичные эффекты: приходит обратная связь от развивающихся стран, которые с опозданием реагируют на политику ФРС своими мерами, возвращая экономике США эффекты ее влияния с запозданием, и инфляция дает очередной всплеск. Даже если инфляция продолжит снижаться в течение следующих нескольких месяцев, что вполне вероятно, было бы разумно подготовиться к дальнейшим скачкам до того, как эта инфляционная эра закончится.

Мы с вами хорошо знаем, что длительная высокая инфляция разрушительно влияет на фондовые рынки, и чуть меньше – на валютные. Более того, при инфляции дешевеют сразу все рынки - и акции, и облигации, и валюты, пусть и относительно друг друга. А при отсутствии инфляции они вместе дорожают, пусть и показывая перетоки финансов в отдельные периоды из одного сегмента в другой.

Инфляция - это время, когда дешевеют сами деньги (а уж за ними любые товарно-материальные ценности, включая акции, облигации и все, что угодно).

Если вы посмотрите на исторический уровень цен с этой точки зрения, долгосрочные активы сейчас дороже, чем когда-либо еще за более чем два столетия. В свою очередь, последний период Великой инфляции закончился в 1981 году, когда они стали такими же дешевыми, как никогда. Так что предположение о том, что медвежий рынок машет своей мохнатой лапой быкам на следующие несколько лет, не такое уж невероятное.

А далее следует стандартный анализ: какими же инструментами выгоднее торговать в периоды инфляции?

Традиционно в периоды высокой инфляции плохо работают потребительские акции длительного пользования (средняя годовая доходность -15%), 30-летние облигации (-8%) и корпоративные облигации инвестиционного уровня ( -7%).

Чтобы процветать в этот период, лучше всего делать ставку на лошадок, которые обеспечивают основную инфраструктуру. Энергетические товары - газ, нефть - приносят практически всю свою прибыль в инфляционных режимах - реальная доходность составляет 41% по сравнению с -1% в остальное время. Товарная секция во главе с золотом и драгоценными металлами вообще приносит более высокую реальную доходность в условиях инфляции. Иными словами, сырьевые рынки рулят. Очевидно, именно это мы и наблюдаем сегодня.

Но повторим ли мы опыт семидесятых?

Давайте посмотрим на реальную доходность ценных бумаг. Вы хорошо знаете об отрицательной доходности казначейских облигаций, но акции... Например, доходность акций энергетических компаний с поправкой на инфляцию составила аж... 0%. То есть окупились - и то хорошо.

Что касается сырьевых товаров, то практически все удалось защитить от инфляции, но некоторые инструменты (энергоносители и драгметаллы) справились намного лучше, чем другие.

Ралли сырьевых товаров пока будет ограничивать прибыль, которую можно получить отсюда, особенно на коротких сделках. Но игнорировать исключительную доходность этого сектора невозможно, если вы ставите на то, что инфляция продолжит расти.

Между тем есть другой, гораздо более обещающий способ процветания в условиях инфляции, это следование за трендом.

Есть исследования от Draiisma, подтверждающие, что те, кто внимательно отслеживает тренды, например, на рынке акций (преданные последователи импульса), почти так же хорошо зарабатывают в условиях инфляции (до 8%), как и в остальное время (до 11%).

Оказывается, стратегии импульса, применяемые ко всем классам активов, работают намного лучше (в среднем 25% в инфляционных режимах против 16% в остальное время).

Поэтому, если вы ищете новые стратегии, которые будут лучше работать в этот период, настало время для макроэкономических или следующих за трендом стратегий, которые должны именно сейчас начать приносить прибыль – против того спокойного и сытного времени, когда они были не так эффективны.

На фондовом рынке также вполне может играть роль факторное инвестирование, хотя оно помогает делать «короткие» ставки на падение некоторых акций, а также открывать длинные позиции. Крупные компании и «качественные» акции со стабильной прибылью и сильным балансом, как и следовало ожидать, сильны в эпоху инфляции, и это логично.

Но будете ли вы играть за фаворитов рынка или же против их более неудачливых коллег, вы всегда должны держать в уме историю Walmart, и тот факт, что фонды компаний сейчас несколько раздуты - даже очень ликвидных компаний: в реальном выражении премия за открытие шортовпо малым и крупным компаниям составляет -4% в год в инфляционные периоды - по сравнению с +1% в обычное время.

Это легко постигается интуитивно, ведь фондовые рынки - первые на вылет в моменты сокращения рынка. Сама ФРС прекрасно это знает и даже использует.

Наконец, всегда есть убежище в предметах коллекционирования для тех, кто может себе это позволить. Это вопрос к тому, почему экономика Швейцарии, выпускающей коллекционные часы, может лучше показать себя в период инфляции, чем, например, экономика Германии, выпускающей автомобили.

В итоге валюты таких стран могут защитить вас от излишней волатильности, позволив в то же время предсказуемо следовать за трендом.

Да и само коллекционирование (например, NFT) может помочь «сохранить и вложиться». Реальная доходность была положительной для всех классов коллекционных активов в условиях инфляции: доходность произведений искусства составила +7%, вина - +5%, а марок - +9%. Имеет смысл экстраполировать это и на рынок NFT, который готов предложить в силу неразвитости низкие цены в сложные времена.

ФРС против быков – реальность фондового рынка

Выкуп провалов в 2022 – опасная игра или возможность?

Ритейл перестает быть привлекательной инвестиционной целью – и это беспокоит

Риски стагфляции: привлекательные мишени в сложный период

Где дно? Частные трейдеры теряют опору